En d’autres termes, cela implique de comprendre qui est votre cible pour mieux vous positionner dans votre stratégie marketing.

Dans ce guide, vous allez apprendre :

- Le rôle d’une étude de marché dans une stratégie marketing

- Quand mener une étude de marché

- Types d’études de marché

- Aperçu des méthodes d’étude de marché

- Faire une étude de marché (avec des exemples)

- Ressources et outils d’étude de marché en ligne

Une stratégie marketing est le plan de bataille général d’une entreprise pour toucher des consommateurs pour les transformer en clients.

Le mot-clé dans la définition ci-dessus est “plan de bataille”. S’engager dans un marché avec un nouveau produit est comme partir en guerre. Comme vous êtes nouveau, vous ne connaissez ni le terrain ni votre adversaire.

C’est à ce moment que l’étude de marché entre en jeu. L’étude de marché va vous permettre de comprendre les règles d’engagement de la bataille marketing en comprenant votre audience cible. De plus, elle va vous aider à comprendre vos adversaires en jaugeant des forces et faiblesses de la concurrence.

L’étude de marché est ce que font les professionnels du marketing pour prévoir leurs actions et surpasser la compétition. C’est aussi ce qu’ils utilisent pour évaluer les forces et faiblesses de leurs propres stratégies marketing.

Mais est-ce que l’étude de marché est l’oracle ultime des affaires ? Malheureusement non. Même les sociétés spécialisées en étude de marché l’admettent, voici une citation de l’une d’entre elles :

(…) on ne peut pas partir du principe que l’étude de marché est une science exacte, il ne serait ni raisonnable ni réaliste de s’attendre à ce que ceux qui l’étudient prévoient avec précision la demande pour un nouveau concept, il y a trop de variables en dehors du marché qui vont avoir une influence sur leurs conclusions.

C’est pour cela que l’étude de marché et tout ce qui l’entoure ne fait “que” partie du marketing, et est “seulement” une expérience. Ce sera à vous de décider si vous allez pratiquer cette expérience, et quand vous y mettrez fin.

Par exemple, le Crystal Pepsi semblait très prometteur pendant la phase d’étude de marché, pourtant ça a fait un flop lorsque c’est arrivé sur le marché (il s’est passé la même chose pour le New Coke). L’idée de Xerox pour un photocopieur commercial était morte dans l’œuf selon les analystes; Xerox l’a tout de même lancé avec le succès qu’on connaît aujourd’hui.

Dans le livre “Faites votre propre étude de marché”, de Paul N. Hauge et Peter Jackson, sont définies trois situations spécifiques où l’étude de marché est vraiment utile :

- Déterminer des objectifs. Connaître la taille du marché ou définir le profil de vos clients potentiels peut vous aider à définir vos objectifs de vente.

- Résoudre des problèmes. Peu de ventes ? Peu de profits ? L’étude de marché va vous aider à comprendre si le problème est interne, comme un produit de basse qualité, ou externe, comme une compétition agressive.

- Aider la croissance de l’entreprise. Comprendre comment les consommateurs décident des produits à acheter va vous aider à décider quels produits lancer sur le marché.

Une autre réponse au “quand” est l’importance de la décision que vous avez besoin de prendre. Plus le sujet marketing auquel vous vous attaquez est important, plus l’étude de marché devient utile.

Par exemple, lancer une nouvelle voiture sur le marché n’est pas rien, n’est-ce pas ? Peut-être que Ford aurait pu éviter de perdre 350 millions de dollars avec le Ford Edsel s’ils avaient fait une bonne étude de marché. Franchement, avec les bonnes méthodes il n’aurait pas été trop dur de se rendre compte que les consommateurs allaient trouver la voiture moche et beaucoup trop chère.

Ceci dit, les études de marché n’ont pas forcément besoin d’être de grands projets complexes. Il existe une mode relativement nouvelle d’étude de marché agile qui vous permet de faire une étude de manière régulière et rentable. Il s’agit de scinder l’étude en petites parties de manière itérative en faisant évoluer les méthodes pour réagir aux circonstances très changeantes pour s’adapter aux marchés inconnus.

Qui plus est, si vous travaillez dans une startup, surtout dans un développement de produit novateur, vous pourriez être intéressé par le développement client (customer development). Cette méthode d’étude de marché est au summum du “agile” et est étroitement liée au processus de développement du produit.

Prenons Ahrefs comme exemple. Nous nous en tenons à des astuces d’étude de marché agile que n’importe qui peut utiliser. Comme vous le verrez plus loin dans cet article, nous utilisons des méthodes simples (mais efficaces !) comme des sondages sur réseaux sociaux, crowdsourcing, études de la concurrence en interne ou simplement suivre les tarifs de nos concurrents.

D’ailleurs, nous avons récemment demandé sur Twitter aux autres professionnels du marketing comment ils faisaient leurs études de marché. On dirait que l’on trouve de tout :

Have you ever performed “market research?”

What was it for?

— Tim Soulo (@timsoulo) May 3, 2021

Est-ce que vous avez déjà fait une étude de marché ? Pour quoi était-ce ?

Ce n’est pas parce que quelqu’un fait son étude de marché d’une certaine manière que vous devez faire la même chose. Il faut connaître vos options, et cela commence par les différents types d’étude de marché.

Étude primaire (à la source)

Lorsqu’une étude est faite par vous ou pour vous, et que vous avez besoin de créer les données pour résoudre un problème spécifique, c’est ce qu’on appelle l’étude de marché primaire.

Exemples : Groupes d’études, interviews, enquête (nous en parlerons plus tard dans l’article).

Bénéfices principaux : Cela va être spécifique à votre marque, vos produits et services et vous pouvez contrôler la qualité des données.

Étude secondaire

Lorsque vous utilisez déjà des données existantes, comme celles rassemblées par d’autres entreprises ou organisations, vous faites une étude de marché secondaire.

Exemples : Des sources externes comme des articles, rapports, livres blancs, statistiques d’une industrie, données déjà collectées en interne.

Bénéfices principaux : Obtenir une perspective macro de votre marché, une étude secondaire va impliquer d’autres acteurs du marché et sans doute un plus grand volume de données que vos sources primaires.

Étude primaire contre Étude secondaire

Les études de marché primaires et secondaires sont différentes mais ça ne veut pas dire qu’elles s’opposent. Il est même recommandé d’utiliser les deux.

Si les sources primaires vont vous donner une perspective à l’échelle micro et concentrée sur votre activité, l’étude secondaire va vous dire comment font les autres entreprises et comment vos conclusions se tiennent face à des études sur des échantillons plus grands.

Sous-type d’études de marché

Allez, un peu plus de théorie pour vous, les geeks du marketing. Les professionnels de l’étude de marché font la distinction entre ces sous-types d’études primaires et secondaires :

- Étude qualitative. Interviews, questions ouvertes, des résultats sous la forme de mots plutôt que de chiffres ou de graphiques. Ce type de recherche est utilisé pour comprendre les raisons sous-jacentes, les opinions et les motivations.

- Étude quantitative. Enquêtes d’opinion, sondages, généralement des questions fermées, les résultats vont donner des nombres et des statistiques. Ce type de recherche est utilisé pour tester ou confirmer des hypothèses ou des suppositions grâce à des quantités et des variables définies (comme des opinions ou des comportements) et généraliser des résultats à partir d’échantillons de données plus larges.

Voyons les méthodes d’étude de marché les plus utilisées et comment vous pouvez les utiliser vous même ou les faire faire par d’autres.

Analyse des données internes

Les données que vous avez déjà récoltées dans votre entreprise sont une source d’étude inestimable. Plus longtemps vous êtes en activité, plus vous aurez de données exploitables.

Ce qu’il y a de mieux sur vos données en interne est qu’elles ont passé le test du marché sous conditions réelles, il vous faut juste trouver les tendances pour en tirer des conclusions.

Voici quelques source de données internes que vous pouvez analyser :

- Données de site web (comme Google Analytics)

- Données de CRM

- Donnée de performance des campagnes passées

- Entretiens avec des employés en interne

Entretiens

Les entretiens permettent d’avoir une discussion en face à face et sont parfaites pour une étude qualitative.

Dans un entretien non structuré, vous avez une conversation fluide et informelle sur un certain nombre de sujets.

Lors d’entretiens structurés, vous préparez un protocole détaillé et rigoureux où vous allez faire la liste des questions que vous allez poser, il ne faut pas s’en éloigner.

Un conseil : restez toujours neutre et objectif, même pendant les entretiens non structurés. De plus, il est toujours utile de faire un entretien test pour rapidement se rendre compte des éventuels problèmes dans votre protocole.

Enregistrer l’entretien risque d’influencer les réponses, n’en abusez pas.

Groupes de discussion

Les groupes de discussion sont composés de 5 à 10 personnes avec des caractéristiques communes. Ils vont prendre part à une discussion avec un animateur. Ces derniers sont habitués à comprendre comment un groupe va percevoir un certain sujet ou à les guider pour donner leur avis sur un produit.

Vous savez peut-être que Steve Jobs était connu pour détester les groupes de discussion. Il a dit en interview :

Il est vraiment difficile de concevoir un produit via des groupes de discussion. La plupart du temps, les gens ne savent pas ce qu’ils veulent tant qu’on ne leur montre pas.

Si vous tentez de créer un produit très novateur comme un iPhone, ce qu’il dit porte une certaine dose de vérité. Mais la plupart d’entre nous n’ont pas cette ambition. Nous voulons juste savoir si nos clients vont apprécier une nouvelle fonctionnalité ou non. Pour cela, les groupes de discussion sont très utiles.

Enquêtes

Les enquêtes impliquent de sonder votre audience. Elles sont généralement faites en ligne pour la satisfaction ou la fidélité client. C’est l’une des formes d’étude les plus utilisées et les moins chères.

Parmi les utilisation d’enquêtes en ligne testées et approuvées , on trouve :

- Désir de nouvelles fonctionnalités

- Satisfaction client

- Analyse quantitative sur certains problèmes

- Identification des points de friction dans le parcours client

- Découvrir les raisons derrière la conversion ou l’annulation de vos services

- Pendant l’intégration produit pour créer un profil client (pour l’automation marketing)

- Opinion sur un changement récent

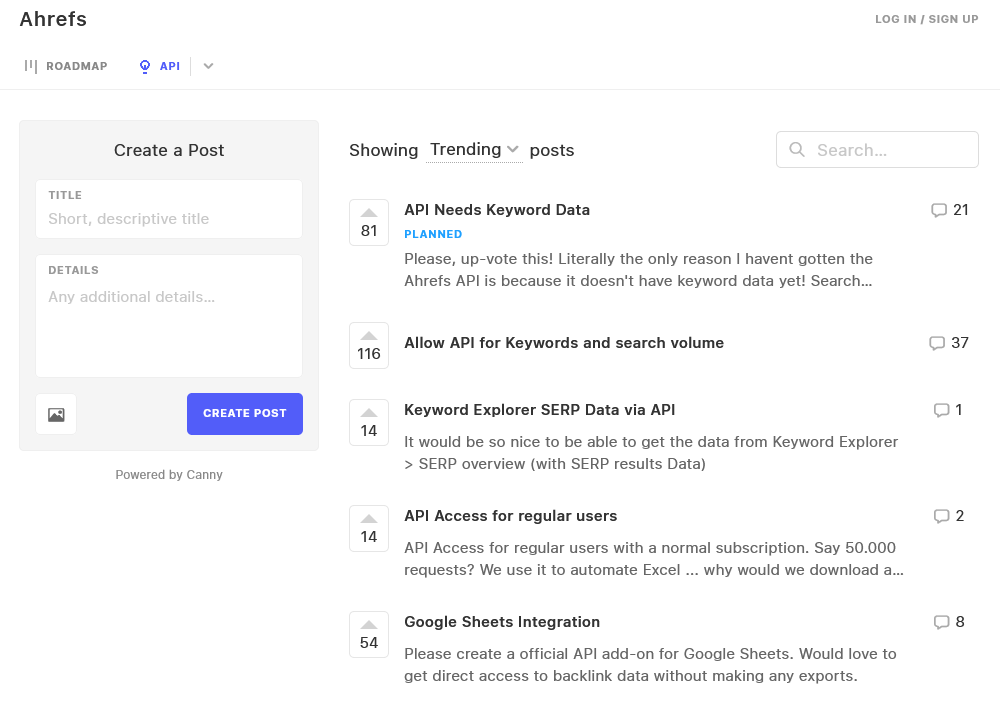

Un exemple intéressant d’enquête sur le marché est le crowdsourcing. C’est ce que fait Ahrefs pour déterminer quelles fonctionnalités développer, leur importance et ce qu’en attendent les clients.

Ce qu’il y a d’assez unique avec le crowdsourcing est que cela permet aux utilisateurs d’apporter leurs propres idées et d’approuver ou comment celles qui existent déjà plutôt que de répondre à des questions prédéfinies. Cela laisse moins de place à l’effet tunnel qui empêche de voir au-delà de ses propres idées. Vous améliorez votre business et les clients ont un meilleur produit, tout le monde gagne.

Voici comment nous faisons du crowdsourcing chez Ahrefs

Les réseaux sociaux sont aussi un excellent outil pour faire des enquêtes de marché.

How many of you have disavowed links in GSC this year?

— Tim Soulo (@timsoulo) October 8, 2020

Combien d’entre-vous ont désavoué des liens dans GSC cette année ?

Segmentation du marché

La segmentation du marché consiste à catégoriser votre marché en groupes homogènes en se basant sur certains critères spécifiques que l’on appelle les variables (âge, sexe, taille d’entreprise, pays, etc.).

Si vous pensez que vous êtes en train de créer un produit pour tout le monde, revoyez votre copie. Le monde entier ne va pas vouloir acheter chez vous.

Les entreprises les plus rusées choisissent leur audience cible avec soin. Elles repèrent les groupes de personnes ou d’organisations qui pourraient être des clients de valeur. C’est ainsi qu’elles vont aussi découvrir des clients moins évidents pour pouvoir développer des stratégie pour les attirer peu à peu.

Vous vous êtes déjà demandé pourquoi Procter and Gamble ont créé autant de marques concurrentes ? Vous avez deviné : segmentation du marché. P&G ont simplement divisé pour mieux régner. Différentes personnes ont différents besoins, donc besoin de produits (voire de marques) différents.

Source: https://us.pg.com/brands/

Analyse comparative

Une autre méthode d’étude de marché très efficace mais souvent ignorée est la compréhension de l’environnement autour du marché. Sérieusement, si vous n’avez qu’une chose à faire pour savoir ce qui fonctionne et ne fonctionne pas sur votre marché, c’est une analyse comparative.

“à chaque fois que nous discutons de développer une nouvelle fonctionnalité, nous allons évidemment étudier notre compétition pour savoir comment ils s’y prennent”

Vous seriez surpris de tout ce que vous pourriez apprendre de vos concurrents et à quel point la majorité du travail peut se faire en ligne. Il y a beaucoup d’astuces, méthodes et outils pour ce type d’étude, vous pourrez les trouver dans ce guide.

Analyse de données commerciales

L’étude de données secondaires de marché sont relativement peu chères, rapides à obtenir et faciles à utiliser. Rapports de marché, connaissances sectorielles et toutes les données d’études que d’autres avant vous ont déjà collectées et analysées pour que vous n’ayez pas à le faire.

Les sources les plus réputées sont Gartner, Forrester, et Pew. Au delà de ces derniers, assurez-vous que de vérifier que vos sources sont fiables et correspondent à votre secteur.

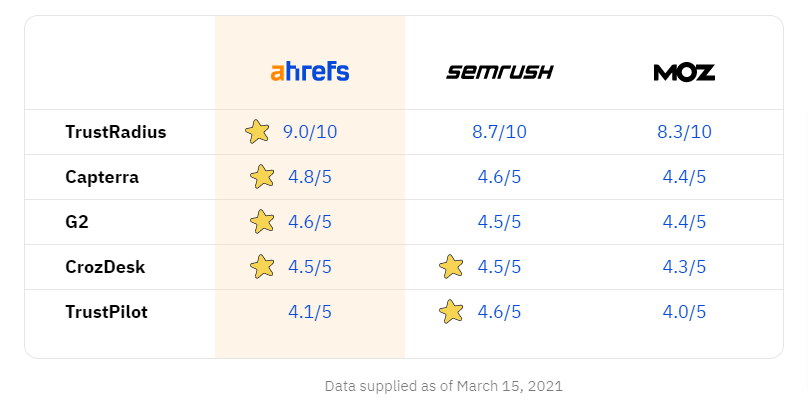

Des sites comme G2, Capterra et Trust Pilot sont aussi à prendre en compte. Non seulement ils peuvent vous donner un aperçu de votre secteur, mais vous allez peut-être trouver des pépites dans les avis de vos utilisateurs ou de ceux de vos concurrents. Ahrefs utilise régulièrement ces données de manière externe comme interne, par exemple pour cette partie de notre landing page de Ahrefs vs Semrush vs Moz:

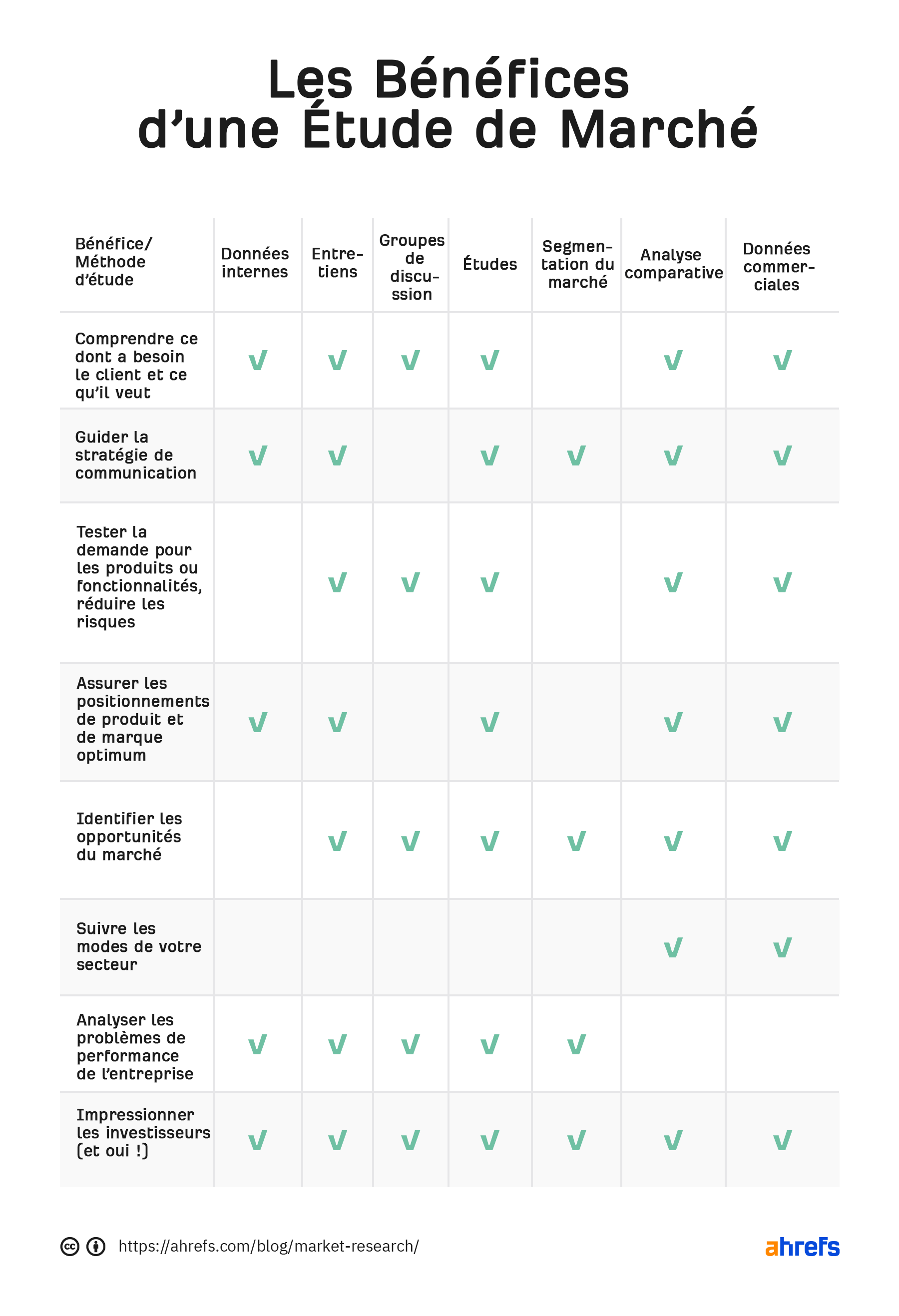

Les bénéfices d’une étude de marché : une comparaison

Résumons brièvement les 7 méthodes d’étude de marché mentionnées plus haut par leurs intérêts principaux :

Nous savons donc ce qu’est une étude de marché, pourquoi et quand la faire, et nous en avons vu les principaux types et les méthodes à suivre.

Mettons ce savoir à profit pour mettre en place n’importe quel type d’étude de marché en 5 étapes. Comme exemple, je vais prendre mon expérience passée avec une entreprise d’impression 3D.

- Identifiez la raison de votre étude de marché

- Choisissez une méthode d’étude et un échantillon

- Collectez les données

- Analysez les données

- Interprétez et tirez vos conclusions

1. Identifier la raison de votre étude de marché

C’est par là que commencent tous les projets d’étude. Vous allez vous rendre compte que l’étude de marché, en général, suit des protocoles de méthode scientifique. En premier lieu, il faut déterminer ce que vous cherchez.

Il y a une question sur votre business pour laquelle vous cherchez une réponse ? Peut-être que vous voyez une opportunité sur le marché. Peut-être que vous avez vu quelque chose d’étrange dans l’utilisation de votre produit et voulez vérifier une théorie ? Ce sont les premières étapes de votre processus d’étude de marché.

Voici un exemple :

Par le passé, je gérais le marketing pour un certain nombre d’entreprises, l’une d’entre-elle produisait des imprimantes 3D. Je suis rapidement tombé sur deux problèmes avec cette société.

Premièrement : l’un de nos segments de marché était saturé par des produits similaires, de qualité équivalente et bien moins chers (un classique, n’est-ce pas ?). Deuxièmement : de plus en plus de producteurs d’imprimante 3D s’éloignaient du segment du hobby pour s’attaquer au secteur professionnel avec des produits plus chers, pourtant nous restions dans la niche du hobby/DIY. Nous étions donc trop cher pour le secteur du hobby, mais trop orienté hobby pour les clients qui pouvaient se permettre d’acheter nos produits.

L’hypothèse que je voulais vérifier était que si le marché commençait à tendre vers une utilisation plus professionnelle de l’impression 3D, notre entreprise devrait suivre cette mode. En d’autres mots, je voulais vérifier la viabilité et modifier le positionnement de notre marché pour aller vers un secteur plus premium/professionnel.

2. Choisissez une méthode d’étude et un échantillon

Nous avons déjà vu les principaux types et méthodes d’étude de marché. Vous devriez déjà avoir une bonne idée de ce que sont les différences entre l’étude primaire et secondaire ou si c’est la méthode qualitative ou quantitative qui va le mieux répondre à vos besoins.

L’échantillon de votre recherche, c’est la portion de votre source de données que vous allez utiliser. Si vous voulez faire une enquête parmi les clients, ces échantillons vont correspondre à la sélection de clients que vous allez inclure dans l’enquête. il y a quelques options pour choisir un échantillon :

- Utilisez toute la source de données. Évidemment, ce n’est plus un échantillon à proprement parler. Néanmoins, envoyer une enquête à tous vos clients est faisable (et raisonnable), c’est un choix tout à fait valable.

- Choisissez un échantillon aléatoire. L’échantillonnage systématique est la méthode la plus simple pour choisir un échantillon aléatoire. C’est lorsque vous sélectionnez le x/ne individu pour échantillon, x est la population, n est l’échantillon. Par exemple, si vous voulez un échantillon de 100 sur une population de 1000, sélectionnez chaque 1000/100=10e membre de la population (le 10e, le 20e, le 30e etc.)

- Utilisez un échantillon non aléatoire (le moins objectif).

- Échantillon de commodité : choisissez les personnes disponibles et prêtes à participer à l’enquête

- Échantillon dirigé : choisissez des personnes qui, selon vous, seront représentatives ou auront certaines caractéristiques importantes pour vos recherches.

- Quota : Choisir un quota arbitraire de personnes, par exemple 10 clients non payants, 10 petites entreprises payantes et 10 grosses entreprises payantes.

Revenons à notre exemple. Pour vérifier mon hypothèse, j’ai choisi un mélange de :

- Données primaires :

- Enquêtes envoyées à tous nos revendeurs. Nous voulions voir s’ils avaient eux aussi ressenti ce changement de comportement du marché et quels étaient les types de clients qu’ils avaient le plus rencontré. Nous voulions aussi connaître leurs avis sur la durée de cette mode et s’ils seraient potentiellement intéressés dans une version plus premium de notre produit.

- Entretiens poussés au téléphone entre nos revendeurs et nos équipes de vente. Nous avons utilisé un échantillon dirigé. Ce dernier comprenait les revendeurs avec qui nous avions les meilleures relations (nous savions qu’ils seraient ravi de partager leurs avis).

- Analyse compétitive. Nous étions surtout intéressés par les acteurs du marché qui tentaient de toucher le segment professionnel/industriel, c’était notre échantillon (échantillon dirigé). Nous voulions savoir des choses comme : de quelles fonctionnalités disposaient leurs imprimantes, quel était le positionnement de leurs marques, leurs prix, dans quelles langues ils communiquaient avec leur audience cible etc.

- Données secondaires :

- Rapport d’industrie de Wolher, tout ce qui touchait à l’impression 3D de la part de Gartner et consorts, rapports de fournisseurs d’impression 3D, au final toutes les données sérieuses sur lesquelles on pouvait mettre la main (échantillon de commodité).

- Données internes : nos rapports de satisfaction client, les courants de profils clients issus de Google Analytics et des données de Facebook.

3. Collectez les données

Une fois que vous avez déterminé le problème, la méthode et l’échantillon, tout ce qu’il vous reste à faire est de réunir les données. C’est l’étape où vous allez envoyer des enquêtes, mener des entretiens ou chercher à obtenir des rapports de l’industrie.

Un conseil, choisissez vos outils d’étude de marché avec soin : ils vont grandement influencer la somme de travail que vous aurez à fournir pour analyser les données. Par exemple, Google Forms va automatiquement générer des graphiques depuis des données quantifiables (et c’est gratuit).

Voici les données que nous avons récupéré pour l’entreprise d’impression 3D :

- Données primaires:

- Données d’enquêtes des revendeurs (quantitatives et qualitatives).

- Données d’entretiens avec les revendeurs (qualitatives).

- Données de satisfaction client (qualitatives, réunies depuis tous nos canaux de support client, nous avons analysé environ 200 problèmes et demandes).

- Données d’analyse comparatives (sur environ 10 concurrents)

- Données secondaires :

- Nous sommes parvenus à rassembler trois rapport industriels bien fournis et indépendants, quelques rapports un peu plus minces faits par d’autres entreprises d’imprimante 3D, une dizaine de morceaux de données comme des statistiques et des analyses intéressantes. Nous avons extrait quelques données comme : part de marché des constructeurs d’imprimante 3D, croissance du marché au fil du temps, segmentation du marché, applications 3D phares, importance de l’impression 3D par région, chiffre de vente des plus gros acteurs du marché.

- Toutes les données démographiques, sociographiques et psychographiques sur les clients et visiteurs du site que nous avons pu trouver en interne.

4. Analysez les données

Une fois toutes les données collectées, l’étape suivante est de chercher des comportements, des modes, concepts ou des mots répétés. Tout dépend de si votre méthode était qualitative ou quantitative (ou les deux).

Des études simples faites sur des petits échantillons vont être relativement simples et rapides à analyser, voire être analysées automatiquement, comme via Google Forms comme dit au-dessus. Parfois, vous allez devoir utiliser des outils plus coûteux et difficiles à maîtriser comme Tableau, NVivo, PowerBI, ou SPSS. Ou bien vous pouvez utiliser Python ou R (si vous avez un data analyst ou data scientist dans votre équipe, vous avez de la chance).

Pour poursuivre l’exemple : Google Forms nous a facilité la tâche pour repérer des répétitions de comportement dans les enquêtes, les données quantitatives ont été calculées automatiquement. La partie qui a été la plus chronophage était de lire toutes les réponses et de chercher des modèles (à l’époque, je ne connaissais aucun outil qui était capable de le faire). Les équipes marketing et de vente ont toutes les deux travaillé sur l’analyse des données qualitatives pour avoir plus de points de vue.

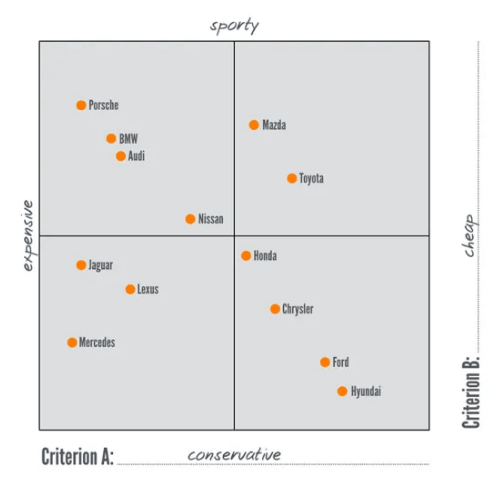

Pour l’étude de la concurrence, il vaut mieux mettre au point une forme de structure de données pour rendre le travail plus clair (et éviter de devenir fou). Nous avons mis les données de nos concurrents dans des catégories spécifiques comme produits & services (dont les prix), marché ciblé, avantages, valeurs et message de la marque. Nous avons aussi utilisé quelque chose que l’on appelle une carte de positionnement de marque qui ressemble à cela :

Source: http://inboundrocket.co

Analyser les données secondaires était sans doute la partie la plus facile, les données dont nous avions besoin étaient déjà préparées dans des graphiques prêts à l’emploi, avec des statistiques et des aperçus. Il suffisait de parcourir ce que nous avions pour chercher les réponses à nos questions.

5. Interprétez et tirez vos conclusions

Analyser les données n’est pas suffisant. Il faut les compiler d’une manière compréhensive, avec des points d’action pour aider à prendre des décisions. Comme bonne pratique, mettez dans votre rapport : toutes les informations, une description de votre processus d’étude, les résultats, conclusions et actions recommandées.

Pour résumer mon exemple d’impression 3D, mon hypothèse était que le marché connaissait un changement majeur et que la société devait suivre ce changement. L’étude effectuée a confirmé cette hypothèse :

- Nos revendeurs avaient de plus en plus de questions sur l’ utilisation professionnelle/industrielle des machines. Comme vous pouvez l’imaginer, le budget de ce genre de client était significativement plus élevé que celui du passionné dont c’est le hobby, tout comme les exigences de qualité.

- Nos revendeurs estimaient que c’était un phénomène qui allait durer. De plus, ils ont exprimé leur intérêt pour de nouvelles machines faites pour répondre aux exigences de cette nouvelle clientèle.

- Nos clients se lassaient de leurs habitudes premières et voulaient quelque chose de plus facile à utiliser, quelque chose de prêt à fonctionner de manière fiable. Bidouiller les machines n’était que pour quelques passionnés très enthousiastes.

- Les entreprises auxquelles nous nous sommes intéressées avaient déjà commencé à s’adapter à ce changement du marché et commençaient à proposer leur nouvelles machines avec une bonne communication et du marketing.

- Nous avons aussi trouvé des tonnes de données que nous avons utilisées plus tard. Par exemple, nous avons déterminé qu’en plus des ingénieurs et des designers, les institutions éducatives étaient un segment potentiellement intéressé par ces machines.

Notre étude de marché initiale a duré environ deux mois. Nous l’avons revue à chaque fois que nous en avions l’occasion (ou le besoin) pour refaire des analyses et voir si nous étions sur la bonne voie.

Est-ce que ça valait le coup ? Je vais vous le dire : ça a sauvé l’entreprise. Notre recherche a montré que c’était vraiment le dernier moment pour repositionner la marque et le produit. Le segment cible original était progressivement dominé par des sociétés contre lesquelles nous ne pouvions pas nous battre.

Il nous a fallu du temps pour avoir l’aval des actionnaires et faire appliquer nos conclusions à travers toute l’entreprise (nous avons fini par y arriver). Résultat : augmentation des ventes, de la satisfaction client et nous avons revu une phase de croissance. Tout le monde y gagnait. Nous avons même été jusqu’à fusionner avec un autre fabricant pour réduire le temps dont nous avions besoin pour produire ce que notre marché voulait.

En y repensant, aucun de nos concurrents proches n’a survécu. Il n’ont pas su s’adapter comme nous l’avons fait, et nous devons tout à l’étude de marché.

Quoi que vous fassiez, évitez ces erreurs fréquentes en étude de marché :

- Mauvais échantillon

- Questions ambigües

- Questions orientées ou à charge (qui vont influencer ou contenir des suppositions controversées)

- Des objectifs peu clairs ou trop nombreux

- Confondre causalité et corrélation

- Vous laisser influencer dans votre étude (le biais de confirmation est l’un des plus fréquent et dangereux)

- Ne pas suivre les données de manière régulière

On retrouve des études de marchés depuis les années 1930 mais cela remonte sans doute plus loin que le XXe siècle. Tout ce que vous pouviez faire à l’époque, vous pouvez le faire mieux, plus vite et pour moins cher grâce à ces outils et ressources en ligne.

Outils SEO, étudiez le marché avec Ahrefs

J’ai rassemblé trois astuces rapides pour vous aider dans votre étude de marché, et ce n’est qu’un avant-goût de ce que vous pouvez faire avec Ahrefs.

1. Notoriété de la marque

Au début du XXe siècle, vous deviez engager des gens qui allaient passer des jours voire des semaines à aller voir les gens pour leur demander “avez-vous entendu parler de la marque X?”. Aujourd’hui, il vous suffit de regarder le volume de recherche de cette marque.

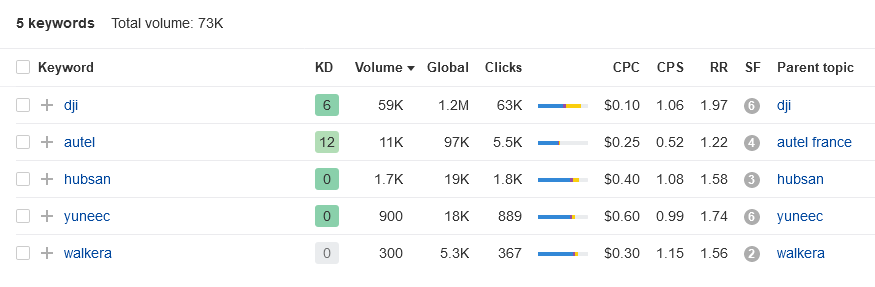

Si par exemple vous dirigez une marque de construction de drone et que vous voulez vérifier la notoriété de marque de vos concurrents en France. Allez dans l’Explorateur de mots-clés de Ahrefs, entrez les noms des marques, sélectionnez “France” comme marché et en un clic vous obtenez :

Le volume de mots-clés de marque indique la notoriété de marque de l’entreprise en question sur un marché spécifique. Vous pouvez aussi suivre ces données en faisant cette recherche de manière régulière pour voir s’il y a des changements significatifs au fil du temps (par exemple suite à une campagne).

2. Prévoir la demande

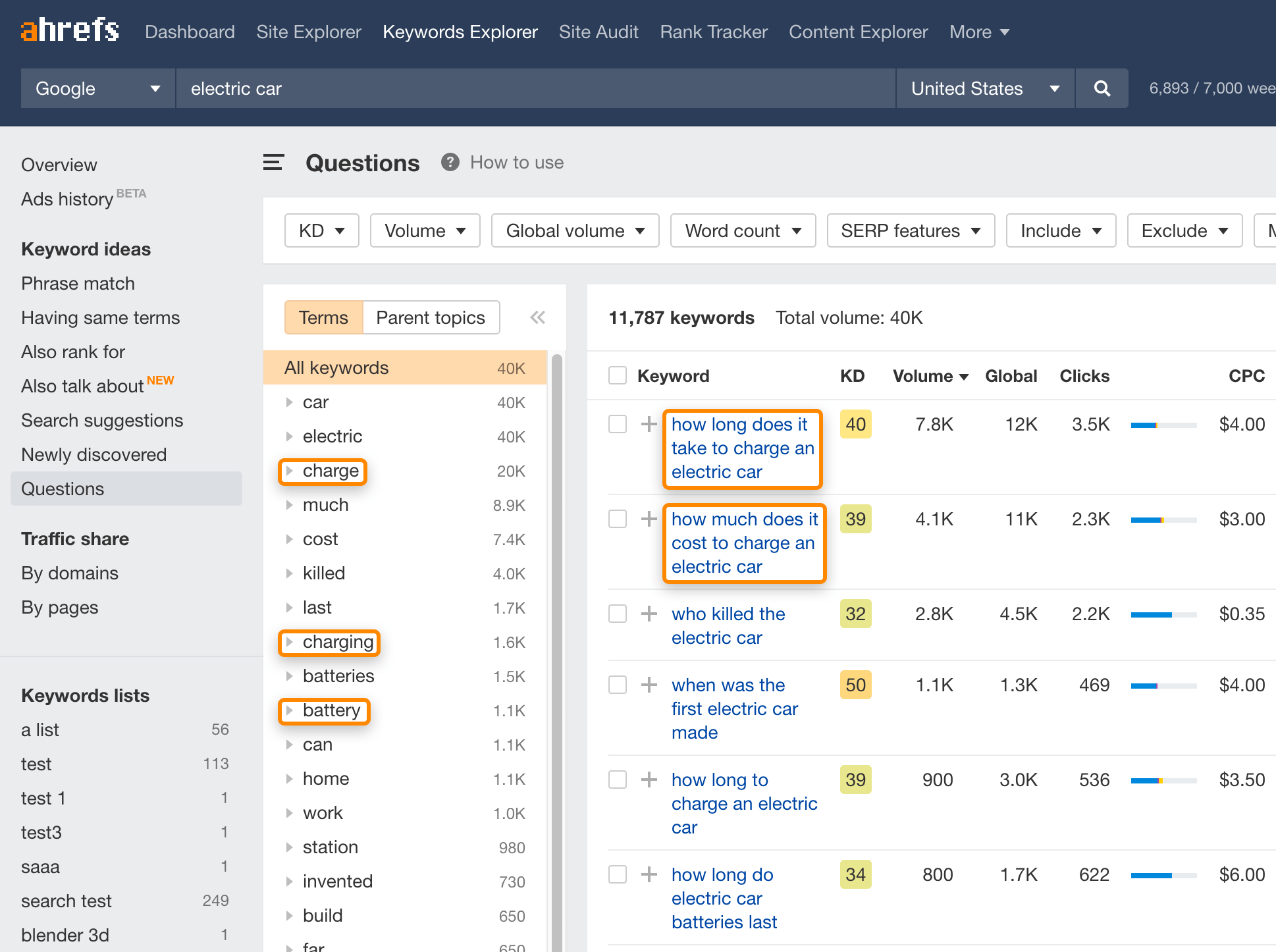

Les prochaines grandes demandes pour les voitures électriques vont concerner les batteries, le temps et le coût de chargement (et pas l’autopilote). Comment je le sais ?

J’ai simplement ouvert l’Explorateur de mots-clés de Ahrefs, tapé “voiture électrique” puis me suis rendu dans le rapport Questions pour trouver ce que les gens cherchaient. Cela m’a donné une idée des problèmes qu’ont les propriétaires de voiture électrique (ou les inquiétudes des futurs acheteurs). Vous pouvez facilement faire quelque chose de similaire pour votre secteur.

3. Comprendre le langage de votre marché

Dans son célèbre ouvrage “How customers think”, Gerald Zaltman propose l’idée que l’une des pires suppositions du marketing est que les clients réfléchissent en mots.

D’un autre côté, lorsque des consommateurs cherchent quelque chose sur Google, ils ont besoin de le formuler avec des mots. Lorsque nous faisons du marketing pour ces consommateurs, nous devons faire la même chose. la question est : quels mots ?

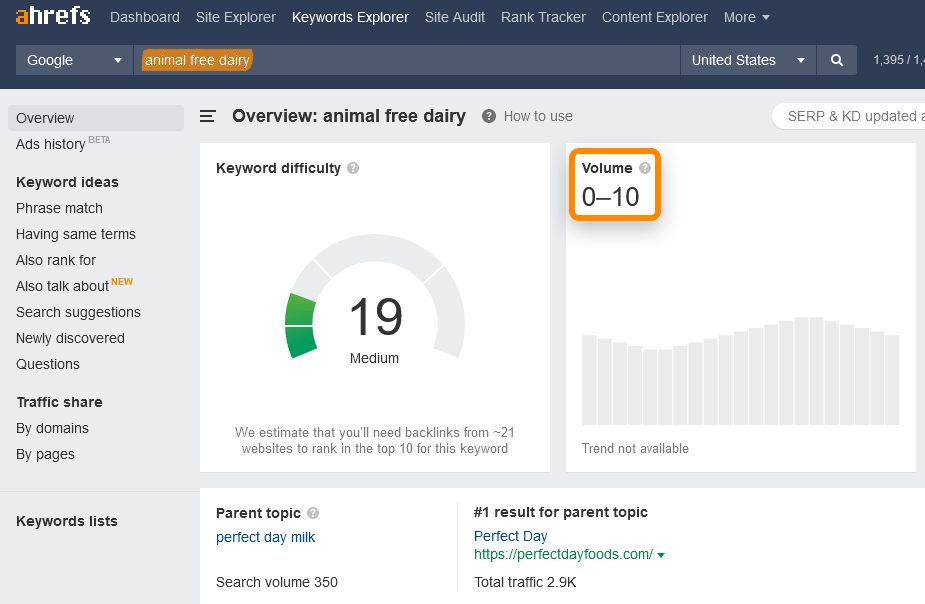

Mettons que vous souhaitiez entrer dans un nouveau marché innovant aux USA, par exemple les produits laitiers synthétiques dérivés de la fermentation, qu’on appelle là-bas “animal-free dairy”.

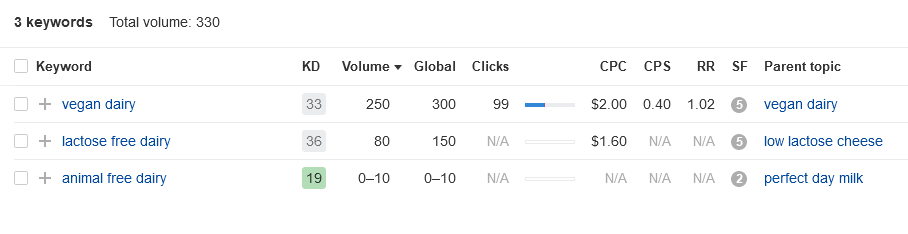

Pour vous, cet ensemble de mots “animal-free dairy” pourrait être au centre de vos efforts marketing. Mais voyons ce qu’en pensent d’autres personnes. utilisation L’Explorateur de mots-clés pour voir combien de personnes aux USA cherchent cette phrase :

Oups ! On dirait que cette catégorie de produits a une notoriété très faible. Est-ce que ça veut dire que vous êtes condamné ? Pas nécessairement.

Essayons d’autres mots. Qui veulent dire des choses différentes, mais toujours très proches de votre nouveau produit.

On commence à mettre le doigt sur quelque chose. Des gens cherchent “vegan dairy” et “lactose free dairy” plus souvent. Ce n’est pas la même chose, mais on se rapproche. Mais regardez la différence dans le volume de recherche.

Les mots font une énorme différence, et Google le sait.

La seule raison pour laquelle vous avez pu mettre ces trois phrases dans le même panier est que vous connaissiez la connexion entre ces mots. Le problème est que ce n’est peut-être pas le cas de votre audience. Ils peuvent ne même pas savoir que ce type de produit existe. Cette rapide analyse des volumes de recherche montre que vous allez peut-être devoir faire ces connexions, par exemple avec du content marketing.

Si vous créez du contenu sur des mots-clés à fort volume de recherche, vous allez potentiellement obtenir plus de trafic organique qu’en se basant uniquement sur ceux qui désignent la catégorie de votre produit. Même si vous pensez que les principaux avantages de votre produit sans apport animal n’est pas en lien avec le lactose mais plutôt avec une production sans cruauté animale, vous pourriez vouloir parler de l’intolérance au lactose pour attirer les personnes qui en souffrent.

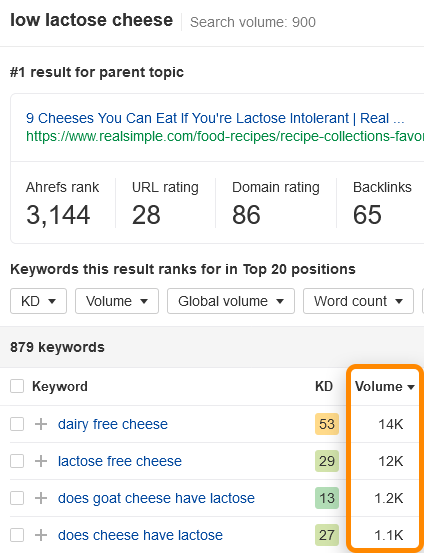

Mais ce n’est pas tout. Vous avez peut-être remarqué “low lactose cheese” (fromage avec peu de lactose) en bas à droite. C’est grâce à une super petite fonctionnalité de l’Explorateur de mots-clés de Ahrefs que nous avons appelé “Sujet parent”. Les sujets parents (ou parent topic) indiquent que Google voit un mot-clé comme faisant partie d’un sujet plus large.

Si nous cliquons sur sujet parent, nous trouvons encore plus de demandes :

Nous pouvons voir que le volume de recherche pour le sujet “low lactose cheese” est plus important que “vegan ciary” par près de 300% aux USA. De plus, découvrir ce sujet parent nous donne 879 idées de mots-clés potentiels (certains ont même des volumes de recherche encore plus importants comme “lactose free cheese”).

Vous voulez trouver encore plus d’associations de sujets ? Aucun problème. Vous pouvez aller encore plus loin dans cette recherche en utilisant une autre fonction de l’Explorateur de mots-clés de Ahrefs. Par exemple, le rapport Rank aussi pour (Also rank for) va vous permettre de voir pour quels autres mots-clés (et sujets) les 100 premières pages se positionnent.

Cette astuce d’étude de marché entre dans le cadre plus large de la recherche de mots-clés. Si vous voulez trouver encore plus d’idées de mots-clés et apprendre à les analyser, lisez notre guide de recherche de mots-clés.

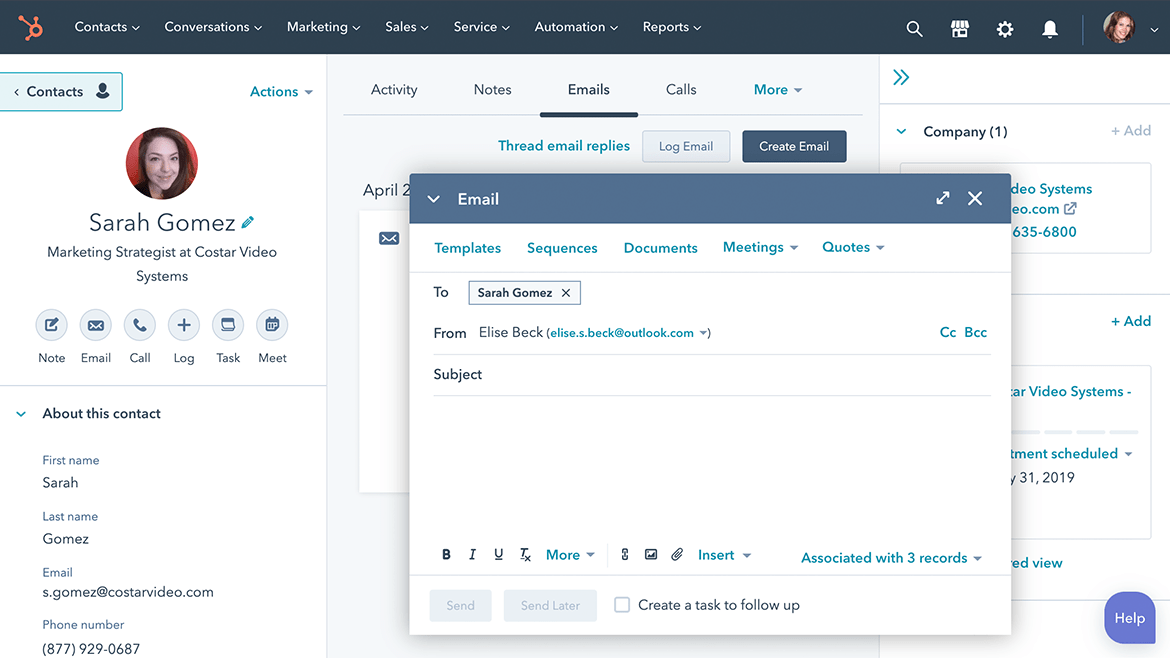

CRMs

Source: https://hubspot.com

Les logiciels CRM (Customer Relationship Management) sont utilisés pour gérer et suivre les interactions entre une entreprise, ses clients et ses prospects. En règle générale, ils fonctionnent en tandem avec des outils d’automation de vente ou de marketing (ou permettent d’y faire des intégrations). Utilisés correctement, ce sont de véritables cornes d’abondance pour obtenir un bon aperçu du marché.

Comme je l’ai dit plus haut, l’une des principales sources de données sur lesquelles s’appuyer pour trouver des tendances dans les comportements ou caractéristiques de vos clients. Les outils les plus utilisés sont Hubspot, Salesforce ou Intercom, mais il existe pléthore de logiciels CRM sur le marché. Jetez un œil à un comparateur de logiciel comme G2 pour trouver ce qui vous convient le mieux.

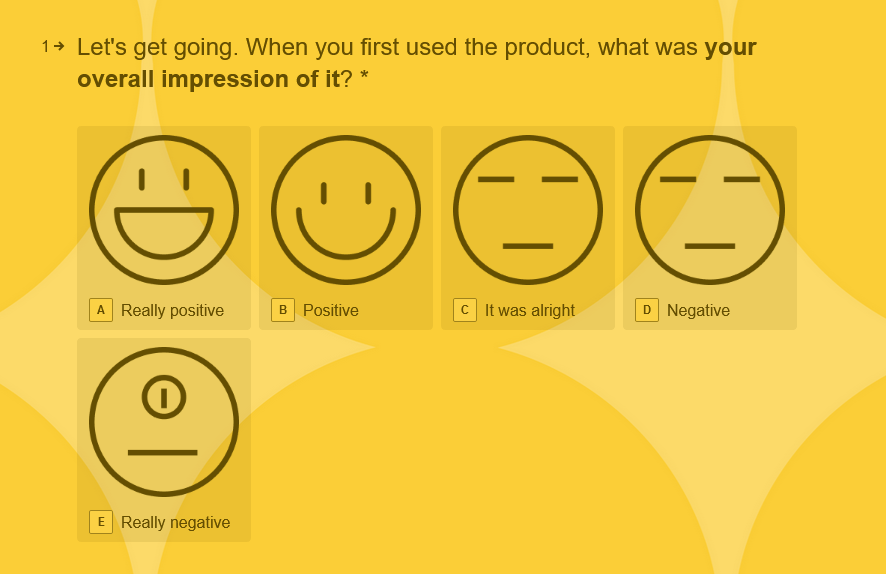

Outils de retours clients

Ce type d’outil va vous permettre de mener les enquêtes déjà mentionnées plus haut en ligne.

Vous pouvez créer des enquêtes ciblées et spécifiques aux utilisateurs avant de les analyser avec des outils comme Google Forms, SurveyMonkey, Typeform, ou Qualaroo.

Envoyer un mail basique avec une enquête n’est pas la seule option, avec Qualaroo par exemple, vous pouvez inclure vos enquêtes :

- Dans votre produit numérique

- Dans votre produit SaaS

- Dans votre web app

- Dans votre app mobile

- Sur votre site mobile

- Sur vos prototypes

- Sur la plupart des URLs publiques. Même les sites de vos concurrents.

Il vous en faut encore plus ? Pas de problème, jetez un œil à la solution d’étude de marché de SurveyMonkey. Elle rentre dans le modèle d’étude de marché agile dont nous avons parlé plus haut. Ils ont 14 solutions en ligne pour vous aider à rester au top, dont de la segmentation de client, le suivi des dynamiques du marché, des marques, des analyses créatives, l’importance des fonctionnalités, trouver le bon prix pour votre produit et bien plus encore.

Vous pensez que vous faites face à un challenge ? Cet audacieux monsieur essaye d’être disruptif avec… des œufs. C’est extrêmement dur, mais faisable avec une bonne étude de marché pour l’aider.

Analyse de site / app

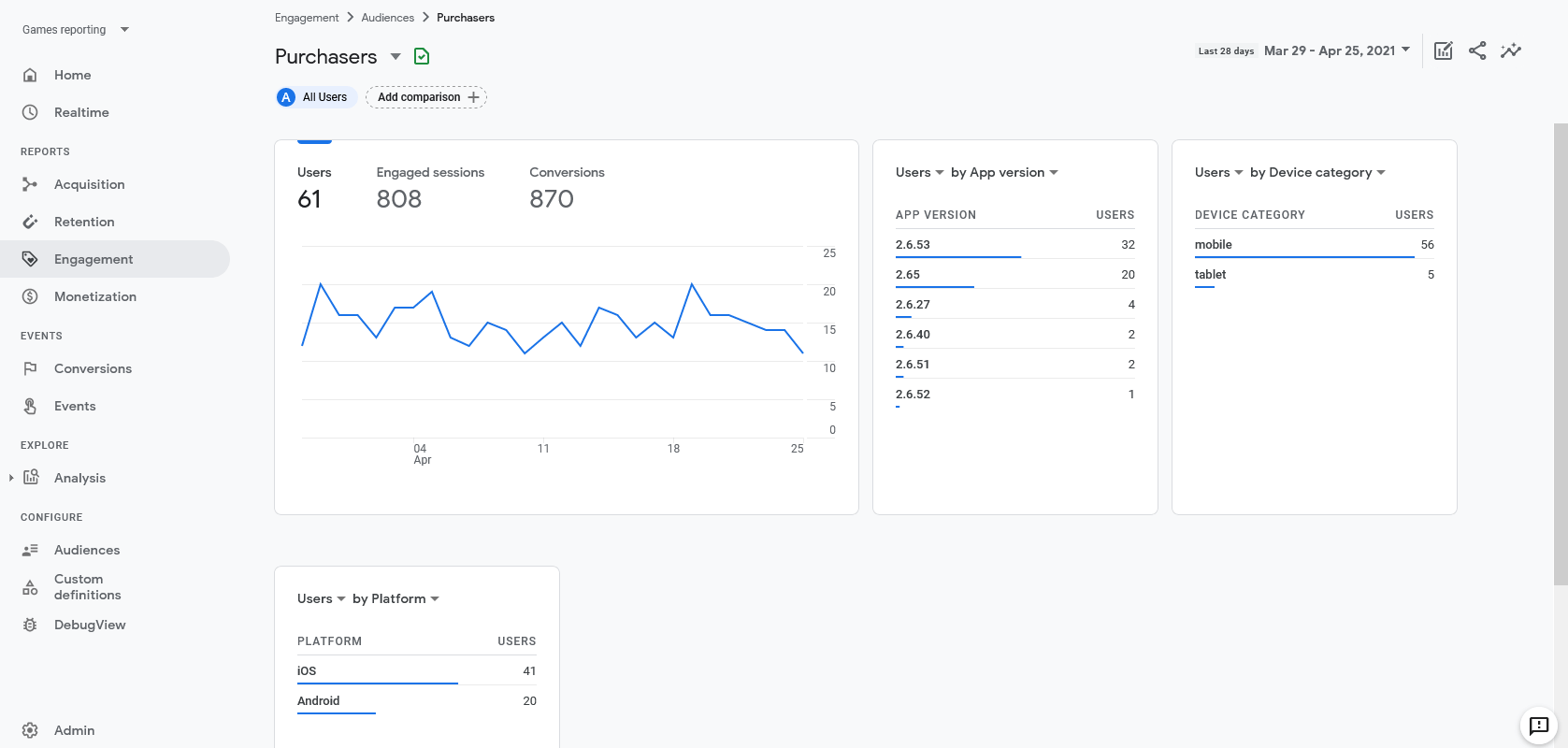

Suivre le trafic de votre site ou de votre app est une base absolue du marketing. Regardez ce que propose Google Analytics :

- Démographie

- Emplacement

- Comportement

- Appareil

- Canaux

Ça vous rappelle quelque chose ? Ouaip, ça ressemble à cette bonne vieille segmentation du marché. Le mieux ? C’est gratuit, rapide à mettre en place et basé sur vos données primaires.

Si vous n’avez jamais approfondis Google Analytics, ou d’autres logiciels d’analyse (Matomo, Woopra…) voici quelques question auxquelles cette technologie marketing peut répondre :

- Que cherchent les personnes une fois qu’ils sont sur mon site ?

- Qu’est-ce qui différencie le client qui a effectué un achat de celui qui ne le fait pas ?

- Quels sont les pays qui apportent le plus de revenus ?

- Quels sont mes produits qui se vendent le mieux ?

Si vous utilisez déjà Google Analytics, assurez-vous de ne pas commettre ces erreurs de tracking de Google Analytics.

Outils d’analyse d’expérience utilisateur

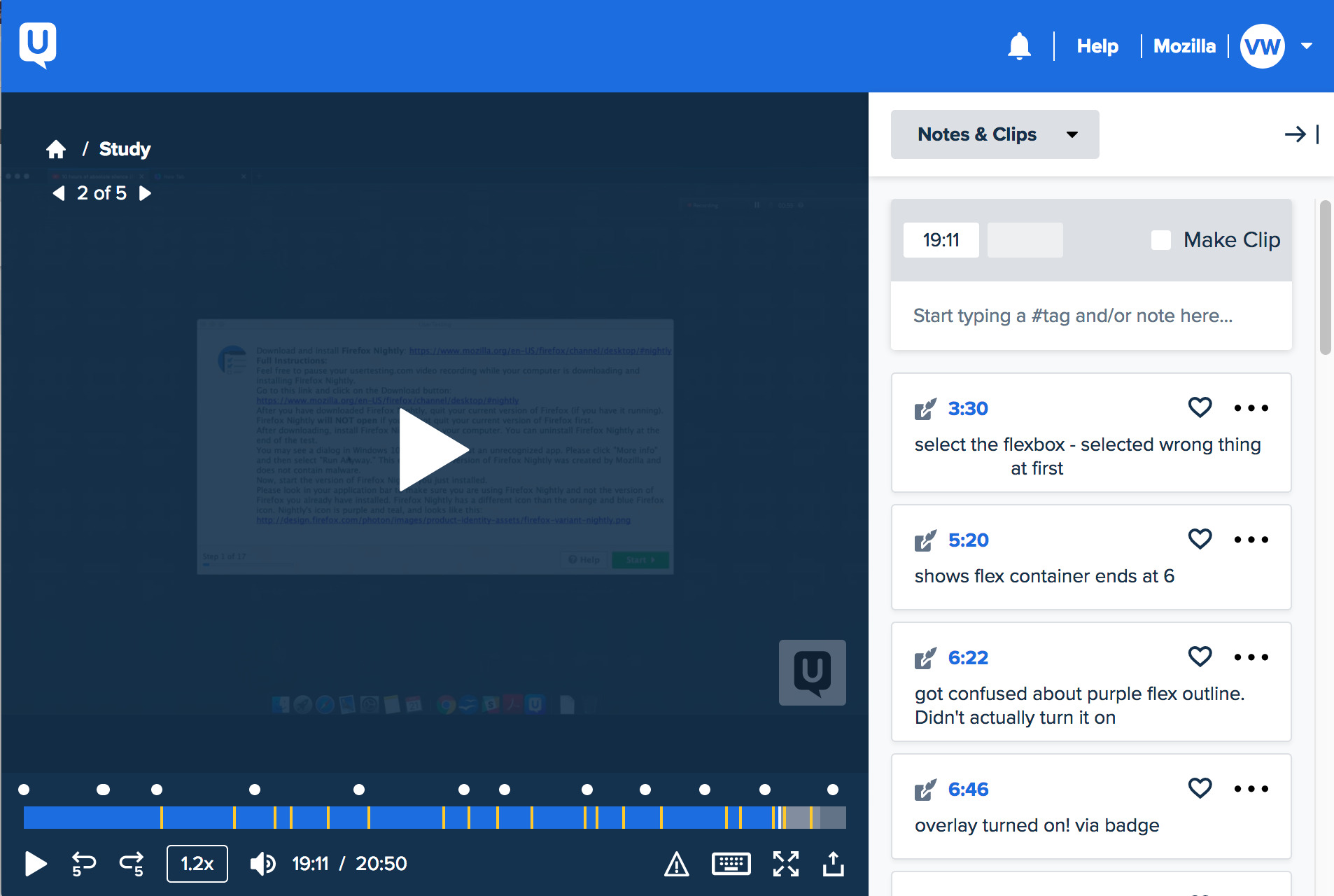

Source: Mozilla

Ces outils sont souvent utilisés par les UX designers, mais regardez ce qu’ils peuvent vous apporter :

- “Voir et entendre de véritable personnes utiliser votre site, boutique en ligne ou application” (https://userpeek.com/)

- “Feedback en direct, de clients réels, où que vous soyez afin de faire des expériences avec de vrais résultats.” (https://www.usertesting.com/)

- “Étude d’utilisateur personnalisé et à échelle variable” (https://www.userlytics.com/)

- “Enregistrer des vidéos et audio de vos utilisateur, afin que vous puissiez voir et entendre leur expérience de votre produit” (https://www.loop11.com/)

Encore une fois, ça ressemble à des outils d’étude de marché, non ? Et ce n’est pas une blague, des milliers d’entreprises utilisent ces outils.

Les outils d’étude d’expérience utilisateur vous permettent d’avoir un retour et des avis sur vos produits, prototypes, sites et applications.

Les tests sont basés sur des tâches que vont devoir réaliser ceux qui acceptent de participer. Vous pouvez soit utiliser votre propre base de clients ou définir un base personnalisées via les services de ces outils. Vous aurez des rapports écrits voire des vidéos que vous pourrez intégrer à votre étude de marché pour en tirer tous les avantages.

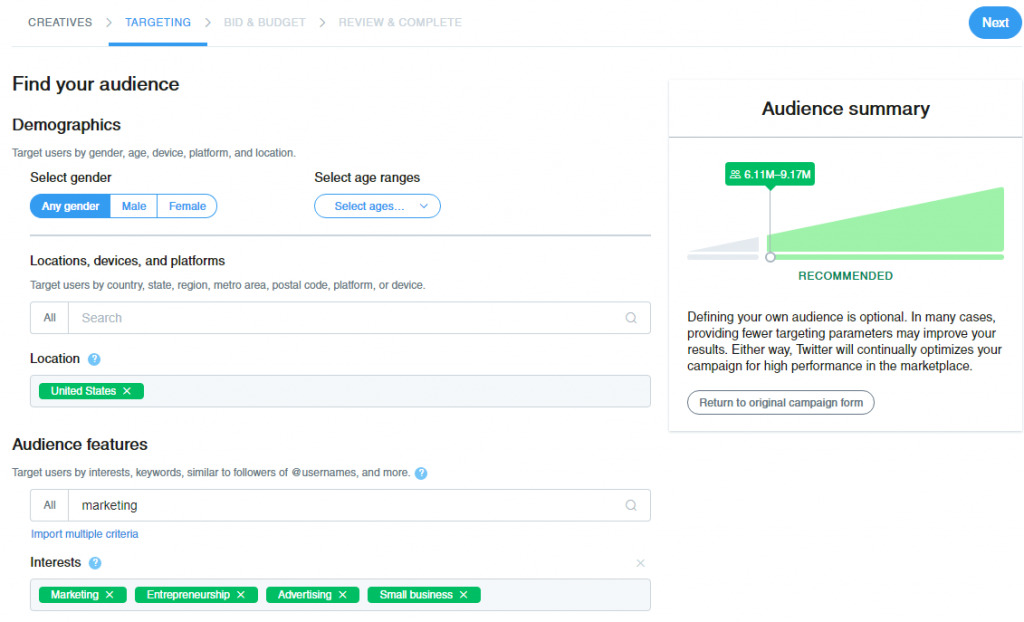

Outils de planification de pub

Et oui, les planificateurs de publicité de Facebook, LinkedIn et Twitter que vous utilisez déjà pour faire de la pub peuvent vous donner des bonnes indications sur les chiffres derrières les segments de marché qui vous intéressent.

Hommes de plus de 30 ans avec un diplôme supérieur intéressé par les gadgets technologiques ? Pas de problème. Femme cadre supérieur ou dirigeante en Europe ? Tout est là.

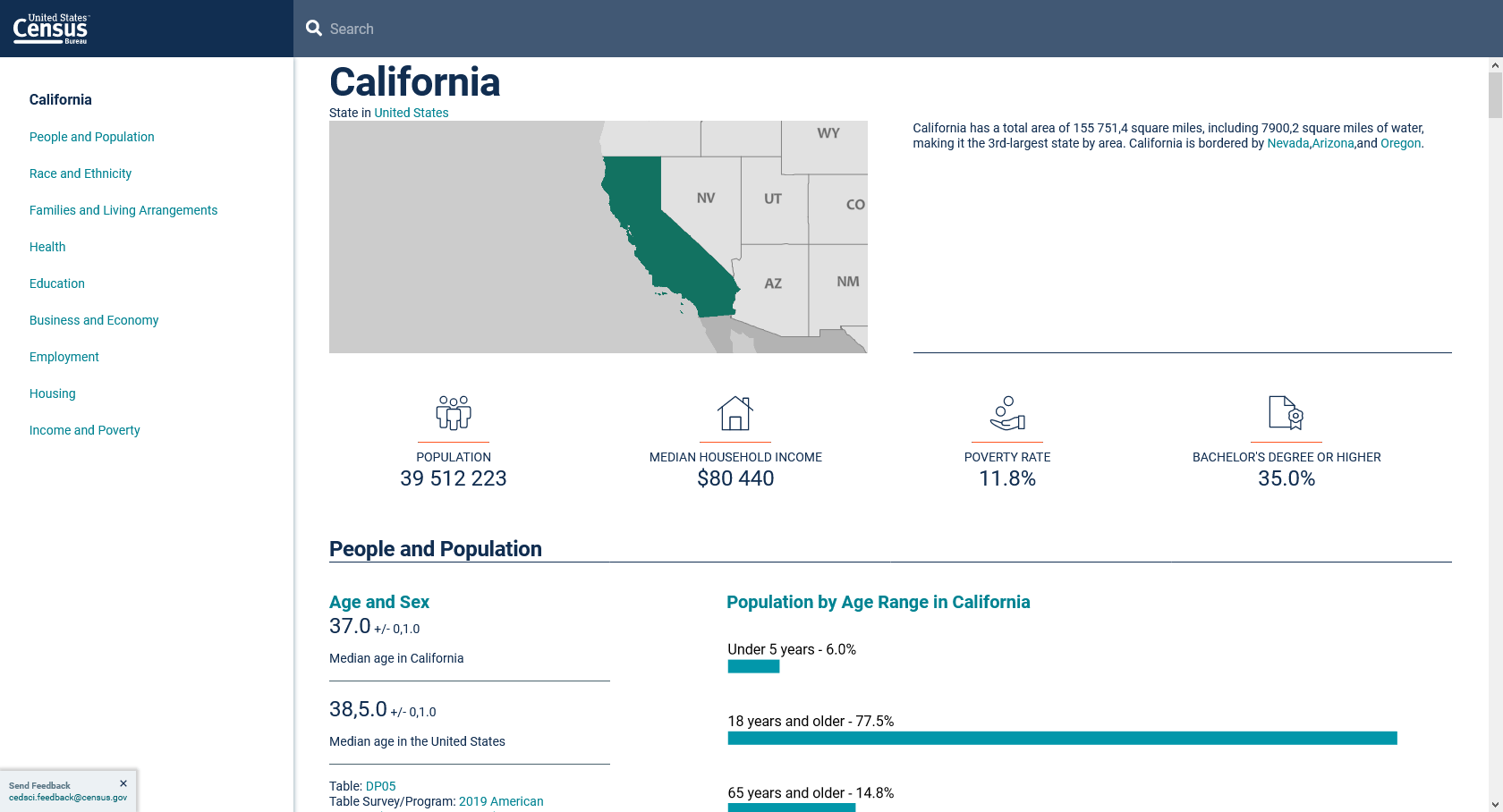

Données de recensement

La disponibilité de ce type de données va varier en fonction de votre marché cible. Par exemple, aux USA, le Census Bureau propose une source gratuite pour faire des recherches de données de recensement. Vous pouvez les filtrer par sujet, années, géographie, enquêtes ou codes métiers. Vous pouvez aussi accéder à des tableaux interactifs (que vous pouvez aussi télécharger) ou simplement explorer certaines régions en utilisant leurs cartes.

Outils d’informatique décisionnelle

Avec des outils d’informatique décisionnels comme Tableau, Looker ou Sisense, vous connectez des sources de données pour faire du nettoyage de données, des opérations statistiques et de la data visualization. Ils sont conçus pour permettre d’avoir une vision claire de vos données et de communiquer avec vos actionnaires. C’est un peu comme du SQL combiné avec du R, mais qui ne nécessite pas de connaissance en code et avec une interface abordable.

Comme ces outils débordent de fonctionnalités et qu’ils sont généralement chers, ils n’en valent pas la peine pour des petites structures qui n’ont des besoins d’études de marché basiques. Vous vous rendrez souvent compte que les outils que vous utilisez déjà pour votre méthodes d’étude grâce à des fonctions d’analyse et de visualisation. Si ce n’est pas le cas, vous pouvez toujours utiliser Google Doc et utiliser Google Data Studio pour obtenir une présentation interactive et facile à partager.

D’autres outils et services notables

Conclusion

L’étude de marché n’est pas une chose facile. Si vous vous sentez intimidé, vous n’êtes pas le seul. Mais ne baissez pas les bras. Les bénéfices que vous allez tirer d’études de marché, même sporadiques, vont réellement profiter à votre entreprise, vous ne pouvez les ignorer. Vous n’allez pas devenir un pro de l’étude de marché en une nuit, mais la bonne nouvelle est que ce n’est pas nécessaire. Vous pouvez suivre la méthode agile (comme Ahrefs), faire appel à des outils et ressources en ligne abordables ou encore faire appel à un prestataire. Tant que vous basez vos actions marketing sur des données valides, vous allez grandement augmenter vos chances de succès.

Vous avez des questions ? Je suis sur Twitter.